Durante los últimos días hemos visto una recuperación fuerte de los activos de riesgo. Esta subida no ha sido igual en todas las áreas geográficas: mientras que en USA y Japón hemos vuelto a los máximos anuales, Europa y mercados Emergentes muestran mucha menos fuerza en la recuperación.

¿Que hay detrás de las fuertes subidas recientes?

En Japón, la determinación del Banco Central han llevado a Kuroda a implementar nuevas medidas de estímulo que han provocado una nueva fase de debilidad en el yen y simultaneamente una reacción alcista brutal en el Nikkei. El mercado sigue comprando estímulo monetario frente a unos datos macro que han dejado en evidencia la incapacidad de alcanzar los objetivos de crecimiento e inflación que tenía marcados los reguladores y el Gobierno japones.

En USA, tras casi 7 años de mercado alcista, y con subidas superiores al 330% en casi todos sus índices, los inversores siguen comprando y continuan desafiando la finalización del “quantitative easing” y el inminente proceso de subida de tipos durante 2015 que pronostica la Reserva Federal. Cuanto tiempo durará la fiesta compradora es una de las preguntas que planea sobre el mercado desde hace meses.

En Europa, la situación deflacionista, donde el crecimiento se ha resentido mucho los últimos meses, y con inflaciones más cercanas a cero a que al objetivo del BCE cercano al 2% siguen generando preocupación. Pese a ello, la actitud de Dragui (presidente del BCE) sigue siendo la de convencer al mercado que hará todo lo posible para estimular la economía y alcanzar los objetivos. Tal vez por esta razón el mercado ignora en parte al tensionamiento vivido en Francia e Italia, con datos macro decepcionantes y unos presupuestos que no cumplirán los objetivos previstos para el año que viene, un incremento en intención de voto en el partido antieuropeo en Grecia (Siriza), los escandalos de corrupción política en España, desaceleración preocupante de Alemania, la locomotora Europea. Lo cierto es que el fantasma de que Europa implemente un QE al estilo anglosajón, con compra de bonos soberanos, mantiene los bonos periféricos a raya y evita que el mercado corrija más.

En los mercados emergentes estamos viendo el daño que provoca un US Dolar fuerte, y cómo el “funding” en dólares cada vez es menos apetecible. Esto unido al desplome de los Commodities, el tensionamiento del crédito high yield y el debilitamiento de las divisas emergentes está dejando en una situación de debilidad a muchos mercados en Latinoamerica, Europa del Este y algunos paises asiaticos.

¿Y desde una perspectiva de largo plazo que se ve en los gráficos?

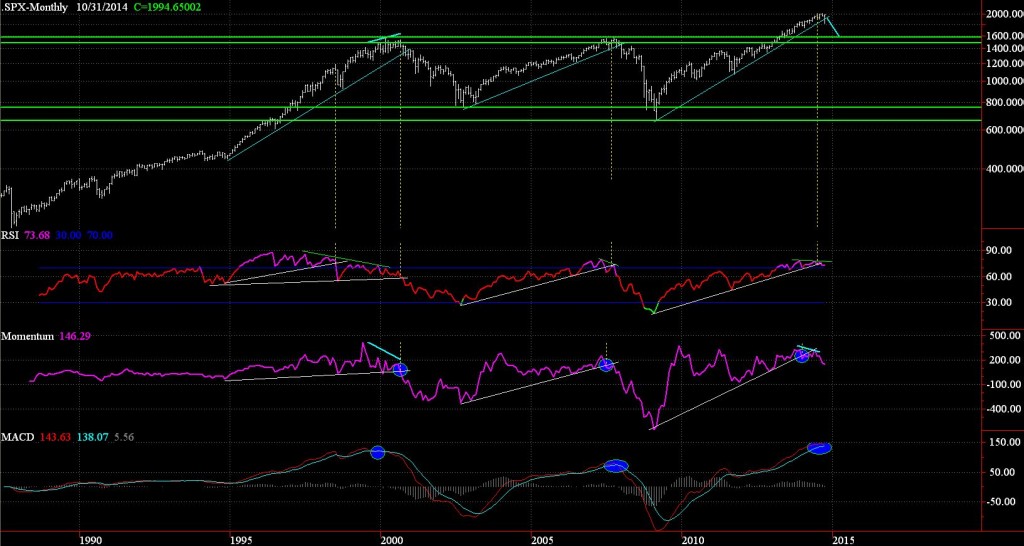

En el caso de USA, tomando como índice principal el SP500 podemos ver la situación del gráfico mensual a continuación.

Lo cierto es que pese a la euforia compradora del mercado, los indicadores técnicos muestran un patrón preocupante. Esto se debe a que los índicadores del gráfico son indicadores adelantados (RSI y Momento). Como se aprecia en procesos anteriores, en torno a los máximos de mercado confluyen una serie de señales concretas: rupturas de tendencias en los osciladores, rupturas de tendencias en el precio, divergencias bajistas que a veces se alargan durante meses antes de provocar la vuelta de mercado y cortes en osciladores lentos como el MACD. La recuperación a lo largo del mes de octubre ha permitido retrasar el corte bajista del MACD, pero el resto de señales están ya muy avanzadas. ¿Que significa eso?

- parece dificil que el mercado pueda extender durante mucho tiempo la fortaleza actual.

- no ha habido un ciclo superior a 7 años en el SP500 sin correcciones intermedias del 20% en décadas, y para 2015 ya habremos alcanzado un ciclo alcista de 7 años de duración.

- encontrar los techos de mercado nunca es fácil, porque la inercia de las tendencias es muy fuerte, y no es fácil que los inversores cambien de modo de pensar cuando a lo largo de muchos años la estrategia adecuada ha sido comprar cualquier corrección que se produzca.

- pero si miramos el comportamiento de la volatilidad (VIX) respecto al SP500, volvemos a encontrar un patrón preocupante, que se da invariablemente en torno a los máximos relevantes de mercado: pese a los nuevos máximos de la renta variable, el VIX ya no deja mínimos descendentes sino mínimos al alza. Esto es lo que denominamos divergencias entre el SP500 y la prima de riesgo del SP500. Es un proceso que se puede alargar en el tiempo varias semanas, incluso meses, pero que suele anticipar cambios de dirección significativa en los mercados.

¿Porqué la situación en Japón es distinta?

Desde una perspectiva macro, Japón está incrementando las medidas de estímulo, a diferencia de lo que está haciendo actualmente USA. Y gráficamente la estructura del Nikkei es distinta a la de USA o Europa.

¿Que significa eso?

- el índice nipón está perforando la línea de tendencia de largo plazo (más de dos décadas). Siendo como es una línea donde solo aparecen alineados dos máximos no parece sin embargo una señal definitiva de fortaleza. Es cierto que todavía estamos en un proceso menual de máximos a la baja. Por lo que la zona de 18.000 resulta muy importante para definir el escenario de largo plazo.

- La estructura actual muestra una cuña, lo cual es de por si negativo, si bien podemos estar en un proceso alcista todavía mucho tiempo antes de que dicha cuña se rompa a la baja.

- Los indicadores técnicos podrían generar divergencias si el índice comienza a bajar, pero de momento son solo señales potenciales, no como en USA, donde las divergencias se han confirmado ya.

- Las directrices alcistas en RSI y MACD no se han roto, por tanto la situación es mucho mejor desde este punto de vista también.

¿Y que pasa en Europa?

La situación económica se encuentra estancada, y los últimos datos no son alentadores. Aun así contamos con un Banco Central dispuesto “a hacer lo que haga falta”. Sin embargo, el BCE actua sobre un conjunto de paises, no uno solo. Y no siempre hay unanimidad en los acuerdos de implementar ciertas medidas. En este aspecto ya hemos visto las recientes declaraciones de mandatarios alemanes, que se oponen a medidas expansivas via QE. ¿Pero que gráfico he escogido para representar a Europa y que aspecto muestra el mismo? Yo he usado el Eurostoxx600 porque recoge la mayor cantidad de compañias europeas. Este es el gráfico.

¿Que significa eso?

- el índice mantiene una estructura de máximos y mínimos a la baja desde hace década y media (líneas rosas).

- el movimiento actual se enmarca en una cuña ascendente en la que nos hemos apoyado recientemente. ¿Cual es el problema entonces?

- Los síntomas de debilidad adelantada que surgen en torno a los máximos antes de una corrección fuerte o cambio de tendencia están parcialmente presentes:

- divergencias en RSI y Momento.

- ruptura de tendencia en Momento

- Divergencia en MACD y comienzo de corte bajista.

- y todo ello enmarcado en una estructura de largo plazo bajista aun.

¿Y en los mercados Emergentes?

Voy a utilizar el MSCI emergentes como gráfico para analizar, y por desgracia el histórico que tengo no abarca mucho tiempo atrás, por lo que usaré un “timing” semanal. Esto es lo que veo:

¿Que significa eso?

- el índice mantiene una secuencia intacta de máximos bajistas desde los máximos alcanzados a finales de 2007.

- los últimos años nos movemos en un proceso lateral.

- recientemente hemos rechazado la directriz bajista y se ha producido la ruptura de la línea de tendencia que une los mínimos de 2008 y los de 2014.

- el MACD sigue abierto en corto y hay que controlar la ruptura de tendencia que aqui también se está produciendo.

- No se trata de una situación crítica, pero de momento lo que se aprecia es mayor deterioro del escenario. Solo la ruptura de 1100 abriría la esperanza a una recuperación en el largo plazo.

Conclusion

Los inversores están jugando el impulso monetario de los Bancos Centrales como “mantra” que lo justifica todo. Lo cierto es que en las cuatro areas más desarrolladas del mundo nos hemos embarcado en un proceso de estímulo sin precedentes. Esto es un EXPERIMENTO, y no podemos decir que en Europa y Japón esté funcionando todo lo bien que se esperaba. Sin embargo, en el mundo anglosajón se jactan del acierto de sus políticas monetarias, aunque todavía no las han normalizado, y por tanto aun no sabemos que consecuencias tendrá la retirada de tanto estímulo durante 2015. Cada vez más expertos opinan que hay una gran disociación entre lo que reflejan las cotizaciones de los activos y la realidad económica o fundamentos de dichos activos. Es la guerra entre la economía financiera contra la economía real. De momento la economía financiera se está llevando el gato al agua, pero hasta cuando? Los gráficos muestran una realidad muy distinta del optimismo que se infiere de las cotizaciones de los índices. Pero ojo! las tendencias tienen mucha inercia, y no es fácil ponerse delante de unos jugadores (los Bancos Centrales) que no tienen cuenta de resultados, que cuentan con una maquinita para imprimir el dinero que quieren, y que intervienen cada vez más activamente en bonos, divisas y renta variable. Personalmente creo que esto va a acabar muy mal, pero también lo pensaba de la burbuja inmobiliaria española en 2006 y tardo otros dos años en verse el final de la euforia compradora. Espero que esta vez estemos a tan solo unas semanas o a lo sumo pocos meses de ver que la situación se revierte, en lugar de a dos años vista! Mucha suerte a todos.

hola Pablo, ya estaba deseando leer uno de tus analisis, sobre todo porque no entiendo lo que esta ocurriendo en los mercados, en un pricipio parecia que empezaba a girarse la tendencia actual y sin embargo no hace mas que subir y subir pese a los mediocres datos macroeconomicos que por ejemplo veo en el sp500.

Lo del euro pues lo veo un poco mas claro, pienso que una moneda mas barata aumentara mas las exportaciones y con todo lo que conyeva, pero el sp500 me tiene moqueado jejeje. Sin mas un saludo y disculpa mi ignorancia sobre el tema.

Espero entonces que haya sido explícito en mi último análisis. La intervención de los Bancos Centrales está haciendo que la situación de los mercados sea aun más dificil de gestionar de lo habitual. Gracias por tus comentarios.

Gran análisis del maestro! Situación Técnica del Mercado a largo plazo http://t.co/QT0qkVV8bG vía @aprenderaoperar

Graias a ti y a los demás que expreaís vuestra opinión sobre mis análisis. Saludos

Como siemprex expectacular analisis de los grandes mercados del mundo, gracias! Sobre el nikkei, en realiad no rompio su gran bajista. Si empleas prorealtime, eso indica.

http://labolsaenaccion.com/la-tormente-perfecta/

saludos y gracias

Luis

Es un placer ver tus análisis de los mercados. Muchas gracias por compartirlos!

Saludos

Gracias a ti por tus comentarios. Saludos

Gracias a ti por tus comenarios. Os agradezco saber que os ayudan, saludos.

Mil gracias! No es wue nos ayuden, es que son vitales en mi operativa para tener claro lo que esta pasando. Me da hasta miedo cuando dejes de hacerlo…mil gracias de nuevo!

Gracias a ti por el comentario. Suerte!

Os avanzo que mi tecnica es bastante pobre y poco rigurosa, sobre todo comparandolo con analisis como este. Soy mas intuitivo que otra cosa, basandome en mi criterio a partir de ller mucho y de muchos sitios. Mi opinion, es que la barra libre terminara, mas temprano que tarde. Creo que deberia haber ocurrido ya, pero posiblemente no haya pasado porwue ls gente edtsba sobre aviso. Creo que esto sucedera en algun momento previo o durante el esperado rally de navidad, cuando todo el mundo (o mejor dicho, los pequeños inversores) creamos que la fiesta empieza ahora. Veo el tema de la bolss como un juego basado en robarnos la cartera unos a otros, reduciendolo mucho, en el que los grandes les roban la cartera a los pequeños. El tally de navidad seris el momento perfecto, cuando todos estemos borrachos de expectativas y firmemente creamos que nos vamos a forrar en 15 dias. Que opinais?

Hola, siempre es dificil encontrar el punto extremo a un movimiento, por eso creo que no hay que obsesionarse con ello. Sin embargo, es muy importante conocer el riesgo potencial para que si al menos no cogemos el alto, no nos pille la vuelta sin protegernos bien. Así es como yo lo enfoco. Saludos

Hola Pablo, yo opero sobre todo en DAX y me cabrea la resistencia que tiene a bajar, por eso he decidido no empecinarme con la bajada y subirme a la ola alcista gestionando el tamaño de las posiciones y con stops mentales a medio plazo.prefiero perder un 3% del total que perderme el rally. si baja siempre se puede comprar mas abajo y recuperar lo perdido.salvo que alemania hunda más la cabeza y entre en recesión no veo por que razón debería bajar más, con un PER más bajo que el resto, si finalmente los datos macro van mejorando o no empeorando

Hola Javier, te comento algunas cosas que comentas y que yo no hago:

* intento mantener una idea de fondo, y la cambio solo en contadas ocasiones cuando mis argumentos técnicos se invalidan. Eso hace que no pase de estar negativo a comprar, o viceversa, facilmente.

* si decido entrar al mercado a ahora, solo amplio mi posición si ya tengo predefinido donde voy a comprar más. De manera que no me doblo si voy perdiendo, sino que determino distintos puntos de entrada. Eso evita que vaya tomando más riesgo a medida que las cosas me van mal, sin haberlo planeado antes.

* y por último, creo que basar el concepto de cuanto puede o no bajar un índice en función de su PER no es muy fiable. Basta con mirar lo que ha pasado históricamente para ver como son los excesos por encima y por debajo de valoracioness medias.

Espero haberte aclarado algunas cosas. Un saludo