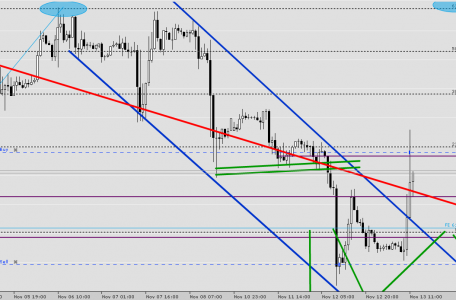

En ocasiones os comento que todos hacemos operaciones malas. Se trata de lo más normal en el día a día del trading. Sin embargo, lo que si es crucial es respetar los niveles que nos hemos fijado para cerrar nuestras operaciones en el caso de que no salgan como teníamos previsto. En este ejemplo os muestro el análisis que me llevo a tomar la posición de compra en el café. Estaba basada en una estructura de consolidación que se ha ido generando a lo largo de las últimas semanas y que parecía que se resolvía la alza. En mi caso, el peso que asignaba en mi estrategia a la figura de continuación de tendencia, era muy alto, y por eso protegí la posición justo por debajo del punto de disparo. ¿Que situaciones vivimos en torno al stop?: muchas veces nos dejamos llevar por la tentación de modificar los niveles un poco, para dejarle algo más de margen. otras veces argumentamos que hay un nivel importante cercano y que el stop lo muevo por debajo de dicho nivel porque tiene sentido. otras veces cerramos una parte pequeña y dejamos pendiente de poner la otra parte en espera de ver que ocurre. Read more

All posts tagged Pérdida

Este ejemplo muestra 4 operaciones recientes. Se trata de enseñaros como hago para diversificar los puntos de entrada y salida. El motivo es que de esta manera reduzco el riesgo de abrir posiciones en un punto de falsa ruptura, o no cerrar en objetivo la posición por unos pocos “pipos” o puntos básicos. Al marcar varios niveles dejo menos opciones a la mala suerte. Eso no quita para que si la idea de trading es mala, todos los stops vayan a saltar. Es un método que a mi me funciona como mecanismo para reducir la presión psicológica que acompaña al trading, y por eso lo comparto con vosotros. Los ejemplos del vídeo se centran en dos en divisas: US Dólar contra Dólar Canadiense: donde ha saltado el stop loss. US Dólar contra Dólar Australiano: donde he alcanzado el primer nivel de objetivo, lo que me lleva a cerrar un tercio de mi posición. Y otras dos en commodities: Oro: donde hemos alcanzado el primero de los niveles que me marcaba como objetivo. Y muy cerca de cerrar la operación completamente. Maíz: donde se ha cumplido la proyección de una estructura triangular, y por tanto, he cerrado en objetivo la estrategia. Espero Read more

En esta entrada voy a centrarme en aclarar dos preguntas que con frecuencia me hacéis. Pero para que sea fácil de seguir, voy a hacerlo en base a dos de mis estrategias, donde podéis ver lo que me ha ocurrido. Caso 1. Pongo un objetivo a una compra en el Maíz y el mercado roza mi punto de venta pero no llega a ejecutarse. Se trata de esos casos en que el 90-95% del recorrido previsto en mi análisis se ha producido, pero por desgracia no he tenido la fortuna de salir de la posición. Como veréis, mi modo de actuar es subir el nivel de stop a precios muy cercanos al punto de entrada, de forma que si el mercado se da la vuelta en mi contra, después de haber tenido casi completado el objetivo, al menos no me cueste dinero (o me cueste muy poco). Caso 2. Entro en un punto (en mi caso en el máximo del Platino) y el stop de la última parte de mi posición salta en el mínimo de mercado de momento. Una operación desastrosa, vaya. ¿Que hago ahora que veo que el mercado retoma el impulso alcista que yo tenía en mente? Read more

En esta entrada quiero analizar en alto, un error garrafal que he cometido en mi posición en el Maíz. Ahora que ya he ejecutado el “stop loss”, es momento de reflexionar sobre los multiples errores que he cometido en esta operación. Mala suerte en el punto en que se ejecuta la compra: esto es normal, y pasa a veces. Falta de atención al determinar el volumen para la operación: es imperdonable, máxime cuando no se trata de una operación donde tengo gran convicción aun. Ausencia de stops activos desde el momento en que pongo la operación: es imperdonable. Debido a la mezcla de todos esos fallos, esta mañana he asumido una gran pérdida en la posición y la he cerrado. Este tipo de análisis se debe realizar a posteriori en todas y cada una de las operaciones que realizamos, porque nos permite aprender de nuestros aciertos y de nuestros errores. Espero que os sirva de ayuda para entender el procedimiento que sigo, desde el análisis inicial, hasta el posicionamiento final, y la gestión del mismo. VIDEO (1/1)

Como ya he comentado en muchas ocasiones, la mejor manera de ganar dinero de modo consistente, es controlando bien las pérdidas. Hay muchos inversores que no prestan la debida atención a la gestión de aquellas posiciones que no van bien. Hay ciertos aspectos imprescindibles, que siempre hay que tener bien presentes: Y no te olvides nunca, que en el trading es normal que en torno a la mitad de las operaciones salgan mal. Eso quiere decir que los stops son parte de tu trabajo. ¡Asúmelo y no te obsesiones con ellos! _________________________________________

En esta entrada realizo un repaso a las últimas operaciones donde me salto el “stop”, es decir, donde perdí dinero. Lo importante es analizar porque ocurrió y si podía haberlo evitado. Me centraré en: * Euro vs Dólar. * Libra vs Dólar. * Oro. * Bund (Bono Alemán 10y) Espero que os sirva de ayuda para entender el procedimiento que sigo, desde el análisis inicial, hasta el posicionamiento final, y la gestión del mismo. VIDEO (1/1)

En este vídeo me centro en el análisis de una posición donde ha saltado el stop. De que manera enfocar lo siguiente que hay que hacer después de que salga mal la operación. Espero que os sirva de ayuda para entender el procedimiento que sigo, desde el análisis inicial, hasta el posicionamiento final, y la gestión del mismo. VIDEO (1/1)

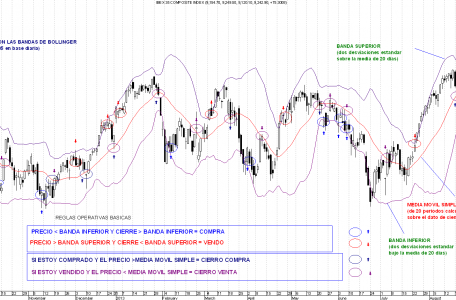

Esta es la última entrega del primer capítulo correspondiente a la utilización de las Bandas de Bollinger. A lo largo de los 3 vídeos he comentado reglas operativas, filtros, y posibles alternativas que varían los resultados obtenidos, siempre con el mismo indicador, y utilizado para generar señales de compra y venta, la perforación de las bandas inferior y superior respectivamente. A lo largo de las próximas semanas, publicaré el capítulo 2, sobre como utilizar las Bandas de Bollinger como identificador de tendencia, a través del ·diferencial de sus bandas”. También profundizaré en el concepto de %B , y como se pueden analizar divergencias y tendencias, para anticipar reacciones en el precio.

SISTEMA 2: Idea de trading Este sistema busca ganar dinero en rangos laterales o fases de mercado con escasa direccionalidad. Es decir, que espero obtener buenos resultados en ausencia de tendencia, y malos resultados en tendencias definidas. Formulación Los datos que vamos a manejar son los siguientes: Grafico diario, es decir, cada barra mostrará un día. Utilizaremos el precio de cierre (C) de cada día para comprobar si se cumplen o no las reglas de compra/venta. Indice de Fuerza Relativa o (RSI): es un indicador técnico de tipo oscilador. Para nuestro ejemplo estamos usando un RSI de 14 días. Su cálculo se realiza agrupando los últimos 14 días en dos cestas: por un lado los días que son alcistas (U), y por otro lado los días que son bajistas (D). Ahora calculamos la media exponencial (EMA)₁ de 14 sesiones sobre la cesta alcista y por otro lado la media exponencial (EMA) de 14 sesiones sobre la cesta bajista. El cociente entre ambas medias exponenciales genera el indicador de Fuerza Relativa. Por último generamos un Read more

ENTRADAS Y SALIDAS: “TIMING” De los dos momentos críticos, la salida, es por desgracia el punto al que menos esfuerzos dedica el “trader”. Muchas veces ni siquiera se planea con antelación. Por ese motivo, en numerosas ocasiones os encontrareis con operaciones abiertas sin saber bien que hacer con ellas, si cerrarlas o aguantarlas. Cuidado, porque “mantener una posición abierta con la única esperanza de que el mercado se dé la vuelta, es el camino más rápido hacia el fracaso”. Las emociones son nuestro peor enemigo. Si en algún momento te encuentras perdido, intentando decidir qué hacer con una operación abierta, es porque no planeaste a conciencia el escenario de salida previamente. Nadie pilota un avión sabiendo donde despega, hacia donde vuela, pero sin tener la más remota idea de dónde va a aterrizar. Vamos a repasar cuales son los conceptos que siempre hay que tener presentes antes de operar: Determina tu estilo de operativa: corto plazo (“velocity-momentum-swing”), medio plazo (position-Intermediate trading), largo plazo (long term investment). Y con ello la duración esperada de tu operación antes de tomarla. Sabiendo que tipo de “trader” eres, puedes concentrar tu análisis en el espacio temporal adecuado. Los de corto plazo centraran su Read more

Por resumir, su temario me pareció adecuado a las expectativas, conciso pero con densidad suficiente, realista en los objetivos, claro en las explicaciones y con material de apoyo abundante.

Realice el Curso de Análisis Técnico y no puedo más que recomendarlo fundamentalmente por tres cuestiones que son vitales en mi opinión; la primera empezar algo desde el principio, es decir, los conceptos más básicos y elementales que a día de hoy creo que son el pilar fundamental para hacer … Leer más

Yo no puedo estar más satisfecho con tus cursos, con tu forma de impartirlos, con la claridad con la q explicas y la facilidad con la q nos remites todo el material!!

POR FIN UN CURSO CON MUCHA SUSTANCIA, DÓNDE TIENES LA SEGURIDAD DE HABER INVERTIDO MUY BIEN TU TIEMPO Y TU DINERO

Pablo, hace que sus cursos sean amenos, sencillos y, sobre todo, prácticos En sus cursos, habla la experiencia…

Mi experiencia en los dos cursos que he hecho, se puede resumir en la siguiente frase: “Es difícil encontrar mejor instructor para iniciarte en este mundo tan complejo como es el trading, con una forma de transmitir sus conocimientos y los contenidos del curso , tan clara, honesta y compre… Leer más

Un curso perfecto en la iniciación del mundo bursátil. Tiene todos los elementos necesarios para entender mejor los mercados. Fácil, ameno, y muy efectivo. He realizado varios cursos más con otras personas, y han sido más caros, y menos eficientes, que el cursado con el sr Gil. Lo encuentro… Leer más

Regístrate para recibir un aviso por mail cada vez que publiquemos un artículo!

- Riesgo de corrección a corto plazo en las Bolsas marzo 3, 2016

- Análisis de las Bolsas: ¿posible rebote? febrero 10, 2016

- Riesgo de cambio de tendencia en las Bolsas a nivel Mundial!! enero 14, 2016

- Reunión de la RESERVA FEDERAL: riesgos y oportunidades diciembre 16, 2015

- Análisis del DAX a corto plazo octubre 27, 2015

- marzo 2016 (1)

- febrero 2016 (1)

- enero 2016 (1)

- diciembre 2015 (1)

- octubre 2015 (1)

- septiembre 2015 (1)

- agosto 2015 (1)

- junio 2015 (6)

- mayo 2015 (4)

- abril 2015 (2)

- febrero 2015 (4)

- enero 2015 (2)

- diciembre 2014 (3)

- noviembre 2014 (1)

- octubre 2014 (6)

- septiembre 2014 (3)

- agosto 2014 (3)

- julio 2014 (7)

- junio 2014 (4)

- mayo 2014 (10)

- abril 2014 (15)

- marzo 2014 (21)

- febrero 2014 (20)

- enero 2014 (24)

- diciembre 2013 (23)

- noviembre 2013 (26)

- octubre 2013 (42)

- septiembre 2013 (21)