Con la intervención continua de los Bancos Centrales y sus políticas monetarias agresivas, se empiezan a concentrar los procesos de correlación que explican como se comportan los distintos activos. Hay una relación cada vez más definida entre la fortaleza del dólar, la caída de las materias primas, el mal comportamiento de los emergentes y la mejora relativa de Europa contra USA. Por ese motivo, dado que se producen las primeras señales de una posible corrección táctica en algunas tendencias que llevan siendo muy verticales desde hace meses, he pensado en analizar de modo relacionado el conjunto de 3 activos: donde puede llegar el Dólar Index…y que supone para el EuroDolar. que efecto puede tener en el índice de commodities. como afecta eso al comportamiento relativo de la renta variable entre Europa y USA. En el vídeo podéis ver las conclusiones y los niveles que considero más probables. Espero que os ayude a tener una visión relativa de la situación actual. VIDEO (1/1)

All posts tagged cci

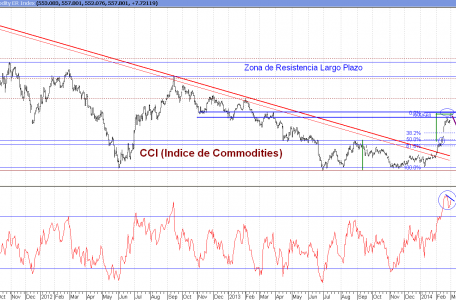

Hace algún tiempo (7 de julio) publiqué un artículo referente a una posibilidad de jugar una estrategia relativa comprando Trigo y vendiendo Soja (aquí os dejo el enlace: https://www.aprenderaoperar.com/tutoriales-y-video-tutoriales/trading-relativo-entre-la-soja-y-el-trigo/). Lo que encontraréis en el vídeo es lo siguiente: un análisis de como ha evolucionado dicha estrategia, una nueva idea que puede dar pie a otra posible inversión a largo plazo entre el Brent (crudo en EU) y el West Texas (crudo en USA). un análisis de la situación del Indice de Commodities Continuo (CCI) Espero que os ayude a reforzar la idea que subyace debajo de una operación relativa donde se compra un activo y se vende otro sin coger exposición a la dirección del mercado. VIDEO (1/1)

Como habitualmente me preguntéis sobre el índice CCI (Indice Continuo de Commodities) ya que en vuestras plataformas no es un mercado que este disponible habitualmente, he preparado en este vídeo un análisis del mismo. Espero que os ayude a enfocar lo que está pasando globalmente en el mercado de Materias Primas. VIDEO (1/1)

Análisis Corto Plazo Dado que la idea es tratar el movimiento reciente en el CCI (Indice de Commodities Continuo) y relacionarlo con lo que está haciendo el Petroleo, voy a saltarme el análisis largo plazo ya que no ha cambiado tanto. Para aquellos que quieran revisar los objetivos potenciales les recomiendo que lean este artículo y el vídeo que publiqué hace un tiempo, pero que sigue siendo válido como idea de fondo para los próximos meses: https://www.aprenderaoperar.com/tutoriales-y-video-tutoriales/indice-de-commodities-cci-en-objetivo-posibles-estrategias/ Desde hace unos días vemos un proceso correctivo activo en el CCI. Ese proceso ha producido la ruptura de la directriz alcista que marcaba la subida en el que estábamos inmersos desde febrero de este año. Antes de dicha ruptura, no obstante, se generaron algunas señales de debilidad en indicadores tipo estocástico, pero que no se veían reflejadas en otros osciladores como el RSI. Actualmente la pregunta importante debiera ser: “¿Hasta donde puede llegar esta caida?”. Responder este tipo de interrogantes nunca es fácil, pero podemos aplicar algunas técnicas que nos permitan establecer áreas donde resulta más probable una reacción por parte del mercado. Si calculamos las correcciones de Fibonacci, para toda la fase alcista que se acaba de romper, vemos que entre el Read more

En esta entrada vuelvo a analizar el mercado de materias primas donde espero que se produzcan movimientos fuertes la semana que viene cuando veamos como se encauza el problema geo-político existente entre Ucrania y Rusia, y que afecta a nivel mundial. El índice de Commodities (CCI) ha comenzado a corregir tímidamente y será interesante ver hasta donde puede gotear el proceso antes de retomarse el proceso alcista de nuevo. En el vídeo he dividido, como hago habitualmente, el análisis en tres grupos: ENERGIA: donde me centro en la rotación que se ha producido de banda a banda en el Brent, el impacto que ha tenido en West Texas que está perdiendo la zona media de soporte, y el Gas Natural que continua con su fase correctiva pero con la estructura alcista principal intacta. AGRICULTURA/GRANOS: donde comienza a verse distintas fases entre los activos del sector, con un maíz y café aun fuertes, frente al azúcar que ya lleva un tiempo corrigiendo o el algodón donde todavía no se ha roto la resistencia principal. METALES: donde se aprecian muchas divergencias entre el comportamiento del Oro (actuando claramente como mercado refugio), la plata un paso por detrás, el Platino aguantando la estructura alcista Read more

Hola como ya sabéis a lo largo de las últimas semanas he estado comentando muchas cosas relativas al mercado de materias primas. Al cierre de ayer, y a raíz de la fuerte subida de algunos mercados como petroleo y oro el CCI ha alcanzado el objetivo alcista de la proyección de la estructura de vuelta había analizado. Menciono tanto el Crudo como el Oro, no porque sean los únicos activos que han subido (¡basta con mirar el Café para ver lo que es un movimiento vertical de verdad!), sino porque estos dos (petroleo y oro) se enfrentan ahora a resistencias muy difíciles de romper. Cuando analizo el CCI en el largo plazo, tengo la sensación de que el proceso alcista no concluye aquí. La razón es sencilla: pocas veces el mercado se da la vuelta definitivamente tras una fase tan impulsiva como la subida reciente. Esto solo pasa en cuando la tendencia previa es a favor. Es decir, si estamos subiendo desde hace mucho y el tramo final de la tendencia alcista coge una verticalidad grande, eso es síntoma de mucho riesgo, ya que el mercado ha entrado en lo que los anglosajones denominan “panic buying” o “compra de pánico”. Read more

En esta entrada pretendo aclarar algunos conceptos muy importantes relativos a la manera de realizar los análisis del mercado. Sois muchos los que me preguntáis por donde empiezo, que espacio temporal importa más, que activo es el principal. Aunque ya he respondido en varias ocasiones a dicha pregunta, aquí me propongo resumir el proceso que considero más valioso: el análisis “Top-Down”. Este tipo de enfoque implica llegar a conclusiones generales mirando índices amplios, da igual el activo que estemos analizando. Por el lado de Renta Variable la idea es ver que hace el Indice de Renta Variable Mundial, como por ejemplo el MXWD (Indice de Morgan Stanley de Equity Mundial). Si estamos analizando los mercados de materias primas, que hace el CCI (Indice Continuo de Commodities). Si estamos mirando Forex, que hace por ejemplo el Dolar Index, o el Euro Index, en lugar de un par en concreto. Y así podríamos sacar una visión muy global del activo. A continuación se puede descender en el foco generalista hacia un foco geográfico más concreto o de subsector. Por ejemplo, no la bolsa a nivel mundial sino la Bolsa Europea, la Bolsa Latinoamericana, la Asiatica, donde juntamos varios países en un único Read more

POR FIN UN CURSO CON MUCHA SUSTANCIA, DÓNDE TIENES LA SEGURIDAD DE HABER INVERTIDO MUY BIEN TU TIEMPO Y TU DINERO

Yo no puedo estar más satisfecho con tus cursos, con tu forma de impartirlos, con la claridad con la q explicas y la facilidad con la q nos remites todo el material!!

Un curso perfecto en la iniciación del mundo bursátil. Tiene todos los elementos necesarios para entender mejor los mercados. Fácil, ameno, y muy efectivo. He realizado varios cursos más con otras personas, y han sido más caros, y menos eficientes, que el cursado con el sr Gil. Lo encuentro… Leer más

Realice el Curso de Análisis Técnico y no puedo más que recomendarlo fundamentalmente por tres cuestiones que son vitales en mi opinión; la primera empezar algo desde el principio, es decir, los conceptos más básicos y elementales que a día de hoy creo que son el pilar fundamental para hacer … Leer más

Por resumir, su temario me pareció adecuado a las expectativas, conciso pero con densidad suficiente, realista en los objetivos, claro en las explicaciones y con material de apoyo abundante.

Pablo, hace que sus cursos sean amenos, sencillos y, sobre todo, prácticos En sus cursos, habla la experiencia…

Mi experiencia en los dos cursos que he hecho, se puede resumir en la siguiente frase: “Es difícil encontrar mejor instructor para iniciarte en este mundo tan complejo como es el trading, con una forma de transmitir sus conocimientos y los contenidos del curso , tan clara, honesta y compre… Leer más

Regístrate para recibir un aviso por mail cada vez que publiquemos un artículo!

- Riesgo de corrección a corto plazo en las Bolsas marzo 3, 2016

- Análisis de las Bolsas: ¿posible rebote? febrero 10, 2016

- Riesgo de cambio de tendencia en las Bolsas a nivel Mundial!! enero 14, 2016

- Reunión de la RESERVA FEDERAL: riesgos y oportunidades diciembre 16, 2015

- Análisis del DAX a corto plazo octubre 27, 2015

- marzo 2016 (1)

- febrero 2016 (1)

- enero 2016 (1)

- diciembre 2015 (1)

- octubre 2015 (1)

- septiembre 2015 (1)

- agosto 2015 (1)

- junio 2015 (6)

- mayo 2015 (4)

- abril 2015 (2)

- febrero 2015 (4)

- enero 2015 (2)

- diciembre 2014 (3)

- noviembre 2014 (1)

- octubre 2014 (6)

- septiembre 2014 (3)

- agosto 2014 (3)

- julio 2014 (7)

- junio 2014 (4)

- mayo 2014 (10)

- abril 2014 (15)

- marzo 2014 (21)

- febrero 2014 (20)

- enero 2014 (24)

- diciembre 2013 (23)

- noviembre 2013 (26)

- octubre 2013 (42)

- septiembre 2013 (21)